1. Rachat de crédit : comment ça marche ?

2. Quelles sont les deux offres de rachat de crédit ?

3. Quelles sont les conditions pour obtenir un regroupement de crédit ?

4. À qui s'adresse le regroupement ou le rachat de crédit ?

5. Pourquoi faire un regroupement de credit ?

6. Quels sont les documents justificatifs obligatoires pour un rachat de crédit ?

7. Pourquoi faire appel à un courtier pour son rachat de crédit ?

Trop de crédits en cours ? Vous avez la possibilité de les regrouper en un seul pour diminuer vos mensualités et améliorer votre taux d’endettement. Responis vous offre une réponse de principe en quelques minutes et vous permet de bénéficier de l'expertise d'un conseillé dédié pour un rachat de crédits sur mesure. Votre spécialiste s'occupera de l'analyse de votre dossier, de la réalisation de votre plan de financement, ainsi que de votre accompagnement jusqu'au déblocage des fonds.

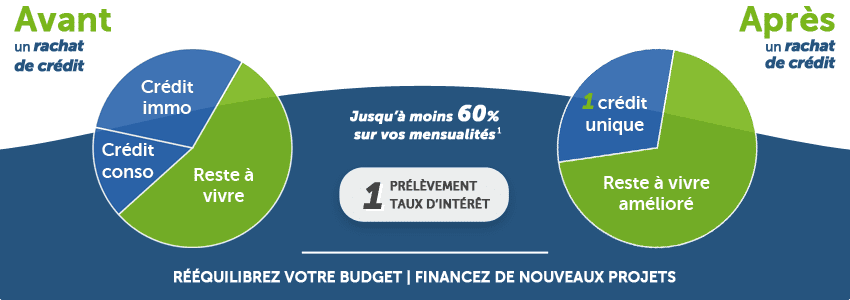

Le rachat de crédit, appelé également le regroupement de crédits est une opération bancaire permettant de regrouper plusieurs crédits de même type (deux crédits immobiliers ou deux prêts conso) ou de type différents (un prêt immobilier et un prêt à la consommation) en un seul et unique prêt, et une nouvelle mensualité. Un des inconvénients d'avoir plusieurs crédits est d'avoir plusieurs mensualités à rembourser.

Le but du rachat de prêt est d’obtenir un nouvel emprunt à un taux d’intérêt plus attractif avec une mensualité unique et adaptée. Cette opération bancaire peut permettre de bénéficier d'une seule durée de remboursement pour l'ensemble de ses emprunts en cours.

Le rachat de crédit s’adresse à tout détenteur de crédits souhaitant optimiser son budget ou avoir une meilleure gestion de ses finances quel que soit statut socio-professionnel (fonctionnaire, profession libérale, salarié...).

Le rachat de crédit concerne aussi bien les prêts immobiliers (PTZ, Prêt Infine, prêt conventionné…) que les prêts conso (prêt personnel, prêt auto, crédit renouvelable…). Les dettes familiales, les retards d’impôt ou encore les découverts bancaires peuvent aussi faire l’objet d’un rachat de crédit. Le rachat de crédit peut également permettre de financer de nouveaux projets ou d'obtenir une trésorerie supplémentaire

En France, il existe principalement deux offres de rachat de crédits : le rachat de pret immobilier et le rachat de crédit à la consommation. Les différences entre ces deux offres sont entre autres : le taux d'intérêt, la durée de remboursement ou encore les garanties. Le regroupement de crédit peut engendrer des frais de dossier ou encore des frais de pénalité de remboursement anticipé.

La législation Française, avec la loi sur le crédit à la consommation, précise qu'il existe deux types de regroupement de crédit : le rachat de crédit conso et le rachat de crédit immobilier.

Pour l’emprunteur, la durée du contrat, le TAEG et les obligations de garantie sont les principaux indicateurs qui seront impactés entre une proposition de regroupement de crédits conso et un regroupement de crédit immobilier.

Le rachat de crédit conso est une offre qui désigne toute opération de regroupement de crédits où la part des encours immobiliers rachetée par la banque est inférieure à 60% de la somme totale reprise. En l’absence de capitaux immobiliers, le rachat de prêt conso conduit systématiquement à une offre de rachat de crédit à la consommation. À noter que cette opération ne nécessite pas la mise en place d’une garantie hypothécaire ou d’une caution. Un mini crédit peut aussi faire l'objet d'un rachat de crédit. Cependant, ce crédit doit être totalement remboursé, même en cas de décès de l'emprunteur.

La durée de remboursement de cette opération varie entre 1 an et 12 ans, soit l’équivalent de 12 et de 144 mensualités. De plus, le taux d’intérêt dans une offre de rachat de crédit conso relève des barèmes régulièrement mis à jour par les banques qui doivent respecter les taux d’usure en vigueur des crédits à la consommation.

Le rachat de crédit immobilier est proposé lorsqu’un foyer souhaite négocier les conditions d’emprunt actuelles d’un prêt à l’habitat afin d’obtenir un meilleur taux d’intérêt ou une cotisation d’assurance moins chère par exemple.

Il est possible d’inclure d’autres crédits en cours lors de la reprise du prêt immobilier afin de les regrouper dans un seul crédit. Ce regroupement de crédit est de nature immobilier lorsque le montant des encours du prêt à l’habitat est supérieur à 60% du capital total racheté puis regroupé. Une garantie comme une hypothèque, ou une caution, est généralement réclamée pour couvrir les financements de ce type du fait des montants élevés.

La durée de remboursement d’un rachat de crédit immobilier est de 5 ans au minimum et peut atteindre 35 ans, soit entre 60 et 420 mensualités. Les taux appliqués sont également limités par les seuils de l’usure des emprunts à l’habitat fixés par la Banque de France.

Grâce à un rachat de crédit, un emprunteur va être en mesure d'obtenir une réduction du montant de ses crédits ou encore une baisse de son taux d’endettement. Cette opération va donc lui permettre d'obtenir un reste à vivre plus confortable.

Cependant, cette opération, bancaire qui semble parfaite pour financer un nouveau projet, est soumise à condition. Les banques examinent en particulier la situation financière et le métier professionnel du demandeur. Si ces conditions personnelles ne procurent pas de garanties suffisantes, le risque de rejet de la requête de prêt est alors très élevé.

Pour prétendre à un regroupement de crédit, l'emprunteur doit tout d'abord être en possession d'un contrat à durée indéterminée. Mais la présence d'un coemprunteur et une situation de retraite peuvent aussi convenir. Dans le cas d'un travailleur non salarié, l'activité qu'il exerce doit avoir une existence supérieure à trois ans. Il est en revanche peu probable que les banques acceptent des contrats à durée déterminée ou d'intérim.

Les revenus des ménages font également l'objet d'une attention extrême de la part des organismes prêteurs. Les chances d'obtenir une acceptation augmentent lorsque les revenus sont plus élevés. Une autre condition est l'absence de fichage auprès de la Banque de France.

Une telle hypothèse annihile assurément toute probabilité de voir sa requête acceptée. Une circonstance peut toutefois faire exception, sans constituer aucunement une garantie. Il s'agit du fait d'être propriétaire d'un bien immobilier. Au-delà de tous ces critères, les organismes vont aussi considérer la manière dont l'emprunteur assure la gestion de ses finances ainsi que son âge. Ce qui peut paraître comme faisant partie des inconvénients pour un demandeur, est en fait une mesure pour le protéger.

Diverses situations personnelles peuvent amener à avoir recours des simulateurs pour envisager de faire racheter ses dettes et bénéficier ainsi une restructuration de ses crédits.

Tout emprunteur soumis au remboursement de deux crédits peut envisager d'effectuer une demande de regroupement de crédit. Il est également possible de prétendre à cette opération de banque avec un seul crédit en incluant dans l’opération le financement de nouveaux projet (achat de véhicule, auto, moto, réalisation de travaux, financer un voyage…)

Le recours à une telle solution peut avoir différentes motivations. Certains emprunteurs recherchent dans cette opération le moyen d'obtenir des mensualités réduites. Les emprunteurs souhaitent souvent obtenir la meilleure restructuration de leurs crédits.

D'autres ont pour objectif de réussir à contracter un nouvel emprunt. En cas d'acceptation par la banque, le nouveau crédit s'intègre alors dans le rachat et n'entraîne aucune hausse du montant des mensualités.

Si vous souhaitez acquérir un bien immobilier par le biais d'un prêt, mais que votre endettement est trop élevé, les chances d'en obtenir s'avèrent plutôt minces. Le fait de faire appel à un regroupement de prêts va permettre d'alléger les charges qui pèsent sur votre budget. Votre projet va par conséquent avoir plus de probabilité de se concrétiser. Ne pas oublier qu'un regroupement de crédits, est différent d'une renégociation de crédits.

Il n'est pas rare qu'un revenu ne reste pas fixe, plusieurs circonstances peuvent contribuer à une diminution des revenus. Il peut s'agir d'une maternité, d'un accident ou encore d'un départ à la retraite. Grâce à un rachat de crédit, vous allez pouvoir équilibrer davantage vos finances. Et ce, en raison de la baisse du montant des mensualités.

Bon à savoir

Les différentes offres de rachat de crédit peuvent servir à financer des travaux de rénovation. Dans cette éventualité, il est possible d'incorporer les fonds nécessaires au regroupement de prêt. Cette opération n'engendre pas de frais supplémentaires ni de formalités.

Si vous souhaitez acquérir un bien immobilier alors que vous devez rembourser déjà plusieurs crédits, une offre de rachat de crédit peut constituer une solution pertinente. Celui-ci est utilisé dans ce cas pour réduire le taux d'endettement en vue d'obtenir un prêt immobilier. Les établissements bancaires vont effectivement s'assurer que le taux d'endettement soit inférieur à 35 % avant d'accorder un nouveau financement.

Une grande partie de ceux qui font appel au rachat de crédits recherchent avant toute chose la diminution de leurs charges mensuelles. Le rachat de prêt s'avère tout à fait efficace pour parvenir à cet objectif lorsque vous devez assurer le remboursement de plusieurs crédits en simultané.

Le regroupement de prêts va rassembler les différents crédits pour former un nouveau prêt, et donc une seule et unique nouvelle mensualité, qui est fixe. Cela aura pour effet d'obtenir des charges réduites en appliquant une période de remboursement plus étendue. En revanche, il faut bien être conscient que cette pratique entraîne inéluctablement un coût total plus élevé au bout du compte.

Il peut être parfois difficile de s'y retrouver en cas de gestion de plusieurs crédits ou de baisse de revenus. Le fait de les rassembler en un seul prêt va largement contribuer à la simplification de l'administration de votre budget.

Pour ce qui est de la constitution du dossier de financement pour un regroupement de prêts, il est nécessaire de procéder de la même manière que pour un dossier de crédit. C'est par ce moyen que l'établissement bancaire va pouvoir estimer l'état des finances du demandeur. Un certain nombre de pièces justificatives et documents doivent alors être fournis.

Il faut joindre entre autres à votre demande tous les documents aptes à justifier votre identité ainsi que votre situation familiale. On peut citer ainsi les différentes pièces d'identité, le livret de famille ou encore les justificatifs de domicile.

Ensuite, il y a les documents relatifs à la situation professionnelle. Ceux-ci varient en fonction des statuts. Les situations de retraite et de pré-retraite ainsi que celles d'invalidité doivent également être justifiées.

Les documents justificatifs de la situation bancaire doivent aussi être transmis. Il s'agit notamment du RIB du compte sur lequel sera prélevé le crédit ainsi que l'ensemble des relevés bancaires et des relevés d'épargne datant de moins de trois mois.

L'organisme bancaire doit également obtenir toutes les informations concernant votre situation d'endettement. Vous devez donc lui communiquer l'intégralité des documents relatifs aux différents prêts contractés.

La situation patrimoniale doit aussi faire l'objet d'une évaluation. Il faut alors fournir différents documents comme les photos des biens, les titres et les multirisques habitation s'y rapportant entre autres.

Il y a enfin les documents liés au financement de projets le cas échéant. Ce dossier doit comporter une attestation sur l'honneur accompagnée par les devis pour le projet concerné.

Le fait de recourir à un courtier lorsque vous envisagez un regroupement de prêts ne constitue absolument pas une obligation. Mais faire appel à un professionnel des crédits est une possibilité qui présente plusieurs avantages. En effet, les courtiers, sont des experts du courtage, et connaissent très bien les mécanismes de crédits.

Un courtier peut intervenir aussi bien dans vos projets de rachat de crédit consommation ou de rachat de prêt immobilier. Il est également possible de faire appel à un courtier pour une renégociation de crédits. Simplifiez-vous les démarches en ayant recours à un courtier.

Grâce à ses connaissances et ses partenariats, cet intermédiaire bancaire peut vous permettre d'obtenir des offres très intéressantes et surtout adaptées à votre situation spécifique. Par ailleurs, il va vous faire gagner du temps et facilitera vos démarches. Vous pouvez tout à fait envisager d'effectuer une simulation de rachat de prêt avant de vous mettre en relation avec un courtier.

Gratuite et sans engagement, la simulation de rachat de prêts en ligne présente des avantages en permettant à un emprunteur d’évaluer le montant de ses mensualités futures échéances après une opération de rachat de crédit. Cette calculette de rachat de crédit permet d’analyser facilement sa situation financière avant et après une opération de rachat de crédit.

Recommandée avant de se lancer dans un regroupement de crédit, le simulateur est particulièrement facile à mettre en œuvre. Pour obtenir un résultat immédiat, il suffit de renseigner les champs obligatoires. Après validation, l'emprunteur peut évaluer son taux d'endettement et la durée de remboursement après un rachat de crédit, mais aussi d'estimer le coût total de son contrat.

Remplissez gratuitement et sans engagement le simulateur de rachat de crédit ou le formulaire de demande en ligne.

Dès réception, un conseiller aura la mission d'étudier votre dossier à partir des informations communiquées. Il vous recontacte ensuite pour effectuer un premier bilan de votre situation.

Si cette première étude est positive, nous vous envoyons un dossier de bienvenue. Vous pouvez nous le retourner par courrier, e-mail ou fax. Quel que soit le mode choisi, retournez-le dûment complété avec l’ensemble des pièces demandées. Plus les renseignements concernant votre situation seront précis, plus les conseils de nos collaborateurs seront judicieux. Votre demande est accompagnée par un conseiller, n'hésitez pas à le contacter.

Dès la réception du dossier et des éléments justificatifs, un analyste prend en charge votre demande et va réaliser une étude de faisabilité. Il vous donne une réponse de principe sous 48 h.

Il vous propose un financement adapté à votre situation et transmet l’ensemble des pièces au partenaire bancaire. Une fois votre dossier accepté, la procédure de rachat de crédit peut avoir lieu.

D'autres articles pour approfondir